"UNIVERSITATEA CRESTINA DIMITRIE

CANTEMIR"

FACULTATEA FINANTE BANCI SI

CONTABILITATE

ANALIZA

RISCULUI DE FALIMENT

PREZENTARE "SRL"

Entitatea " SC.SRL" a fost infiintara in anul

2008 in conformitate cu prevedereile

legii 31/1990 inmatriculata la Registrul Comertului

sub numarul J08/1691/2008. Societatea are sediul in Brasov, str.Turnului, Nr.5, et.4, Sc.

4 Ap. 422 si nu are puncte de

lucru. De asemenea nu are deschise alte filiale sau intreprinderi asociate, nu

exista societati cu drepturi patrimoniale asupra

societatii. Proportia dintre activitatea curenta si cea extraordinara: 100% activitatea curenta si 0% activitatea extraordinara. Firma este o

societate cu raspundere limitata avand 4 angajati.

Activitatea preponderenta a firmei

fiind descrisa si in Codul CAEN 7022 reprezinta

activitati de consultanta pentru afaceri si management

care ofera o gama larga de servicii pentru persoane juridice

incepand de la consultanta cu privire la pasii de urmat in

momentul infiintarii unei companii, continuand cu organizarea

diferitelor categorii de persoane juridice si terminand cu

consultanta privind incetarea personalitatii juridice. Oferim

consultanta gratuit pentru intocmirea si depunerea dosarelor de

refinantare a creditelor sau pentru intocmirea dosarelor .

Firma nu a inregistrat pierdere la

sfarsitul anului 2009 avand un profit de 69565 lei , in totalitate este

obtinuta pe piata romaneasca. Mentionam ca

in anii 2008 si 2009 societatea a fost platitoare de impozit pe proft

16 %.

CAPITOLUL I

Desfasurarea unei

activitati viabile care sa asigure perenitatea intreprinderii

este o conditie esentiala ce implica multe eforturi si

totodata o atentie permanenta asupra evolutiei mediului

intern si extern specifice domeniului de activitate.

Falimentul este ultima etapa in

existenta economica a unei intreprinderi. In literatura de

specialitate, deseori termenul de esec este considerat echivalentul celui

de faliment. Reglementarile

legale specifice procedurii falimentului

se gasesc in Legea nr. 85/2006 privind procedura insolventei,

publicata in MO nr. 359 din 21.04. 2006, si Ordonanta de urgenta a

Guvernului nr. 86/2006 privind

organizarea activitatii practicienilor in insolventa,

publicata in Monitorul Oficial nr. 944 din 22.11.2007.

Participantii

la procedura falimentului sunt:

- societatile comerciale;

- societatile cooperative;

- organizatiile cooperatiste;

- societatile agricole;

- grupurile de interes economic;

- orice alta persoana juridica de drept privat

care desfasoara si activitati economice.

In teoria economica esecul este

interpretat in mod diferit, in functie de situatia cu care se

confrunta societatea comerciala.

Acesta poate fi privit ca:

Esec economic, considerat atunci cand veniturile nu sunt

suficient de mari incat sa acopere costurile totale;

Esec

al intreprinderii, intalnit in cazul in care intreprinderea si-a

incetat activitatea, generand o pierdere pentru creditori;

Insolvabilitate in faliment este

acea stare a societatii in care valoarea de realizare pe

piata a activelor este inferioara valorii datoriilor, deseori

declarandu-se falimentul firmei;

Insolvabilitate tehnica este

o situatie a intreprinderii in care obligatiile curente nu pot fi

onorate la scadenta din lipsa de lichiditati ;

Procedura simplificata a

falimentului se

aplica debitorilor ( in stare de insolventa ), aflati in una din

urmatoarele situatii:

- comerciantii,

persoane fizice, actionand individual;

- asociatii familiale;

- comerciattii exceptati de la aplicarea procedurii

generale;

- debitorii care nu au

depus la termen actele cerute de lege;

- societati

comerciale dizolvate anterior formularii cererii introductive;

- debitori care si-au declarat prin cererea

introductiva intentia de intrare in faliment sau care nu sunt

indreptatiti sa beneficieze de procedura de

reorganizare judiciara prevazuta de lege.

Procedura simplificata este

procedura prin care debitorul intra direct in procedura falimentului, fie

odata cu deschiderea procedurii insolventei, fie dupa o

perioada de observatie de maximum 60 zile.

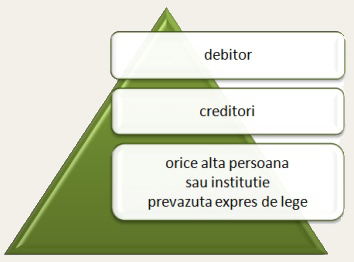

Fig.1

Procedura simplificata a falimentului

Indiferent de tip, procedura

poate fi declansata de catre:

Incapacitate de plata, considerata atunci cand

intreprinderea nu si-a onorat toate obligatiile contractuale prin

care creditorii si-au avansat fonduri sau bunuri ( aici pot fi incluse

societatile aflate in insolvabilitate tehnica si cele in

faliment);

Faliment juridic, apreciat ca fiind atunci cand: societatea se

afla in esec conform criteriilor stabilite de legislatia

nationala cu privire la faliment; societatea a fost declarata

falita de catre o instanta judecatoreasca.

Este de retinut

faptul ca falimentul este un

proces care incepe financiar si se termina legal, in timp ce

esecul poate sa nu aiba si componenta juridica.

Deschiderea

procedurii la cererea creditorilor:

Orice creditor care are o creanta

certa, lichida si exigibila poate solicita

deschiderea procedurii insolventei impotriva unui debitor prezumat in

faliment.

Cererea trebuie sa cuprinda

cuantumul si temeiul creantei, existenta unei garantii

reale, precum si a unor masuri asiguratorii asupra bunurilor

debitorului si o declaratie privind intentia de a participa la

reorganizarea debitorului.

Cererile ulterioare ale

altor creditori vor fi conexate, din oficiu, la dosarul intial.

In plus, dechiderea procedurii

insolventei are

si o serie de efecte, cum

ar fi: suspendarea tuturor actiunilor judiciare si extrajudciare

pentru realizarea creantelor asupra debitorului, sau bunurilor sale, sau

suspendarea termenelor de prescriptie ale actiunilor suspendate anterior.

De asemenea, administratorul sau

lichidatorul pot introduce actiuni pentru anularea unor acte juridice ale debitorului

in conditiile prevazute de art. 77 - 93 din Legea insolventei.

Actele frauduloase care pot fi anulate sunt actele incheiate de debitor in cei

3 ani anteriori deschiderii procedurii de lichidare.

Dupa cum am specificat mai sus, procedura

generala reprezinta procedura prin care un debitor intra,

dupa perioada de observatie, succesiv, in procedura de reorganizare

judiciara si in procedura falimentului sau, separat, numai in

reorganizare judiciara ori doar in procedura falimentului.

Reorganizarea judiciara se aplica debitorului,

persoana juridica, in vederea achitarii datoriilor sale, in

conformitate cu un plan de reorganizare, care poate fi propus de debitor, de

administratorul judiciar, de unul sau mai multi creditori detinand impreuna 20% din valoarea totali a creantelor

mentionata in tabelul creditorilor.

Planul de reorganizare cuprinde fie

restructurarea si continuarea activitatii debitorului, fie

lichidarea unor bunuri din averea debitorului, fie poate combina cele doua

solutii.

Prin hotararea prin care se decide intrarea in faliment,

judecatorul sindic va pronunta dizolvarea societatii

debitoare si va

dispune, totodata, si o serie de masuri.

Cu exceptia cazurilor prevazute

expres de lege, lichidarea va incepe de indata dupa finalizarea

inventarierii bunurilor din averea debitorului de catre lichidator.

Lichidarea bunurilor din averea

debitorului va fi efectuata de lichidator sub controlul Judecatorului

sindic, iar creantele vor fi platite intr-o anumita ordine (

prevazuta in articolul 123 din legea 85/ 2006 privind procedura

insolventei).

In final procedura falimentului va fi inchisa prin sentinta.

Dezechilibrul

financiar constituie etapa premergatoare falimentului si este efectul

incapacitatii activelor curente lichide de a stinge obligatiile

curente existente in baza contractelor financiare.

Unii autori considera falimentul ca fiind:

- Activul net negativ;

- Incetarea platilor catre

creditor/neplata creditorilor;

- Incapacitatea de achitare a creditelor;

- Neplata dividendelor pentru actiuni

preferentiale.

Rata finantarilor activelor circulante din fondul de rulment (rfAC) se calculeaza prin

raportul intre fondul de rulment net si activele circulante.

rfAC =

rfAC ( 2008 ) = 14.583 / 16.782 = 0.86

%

rfAC ( 2009 ) = 38.130 / 49.201

= 0. 77 %

FRN=fondul de rulment net

AC= active circulante

FRN = AC - DC

FRN ( 2008 ) = 16.782 - 2.199 = 14.583

FRN ( 2009 )

= 49.201- 11.071 = 38.130

FRN = fondul de rulment net

AC = active circulante

DC = datorii curente

In cadrul firmelor marimea

fondului de rulment trebuie sa fie optima, in sensul ca nivelul

acestuia variaza in general intre circa 20% si 45% din activele

circulante, in functie de sectorul de activitate si specificul

activitatilor desfasurate de fiecare firma.

|

NFR = (Active circulante -

Disponibilitati - Investitii financiare) - Obligatii pe

termen scurt

|

sau

|

NFR = (Stocuri + Creante) - (Datorii pe termen scurt - Credite pe

termen scurt)

|

Daca FRF < NFR, soldul trezoreriei este negativ, deci intreprinderea este nevoita sa

apeleze la imprumuturi pentru a acoperi partial nevoia de resurse

financiare.

Daca FRF = NFR, soldul trezoreriei e nul. Aceasta

egalitate se regaseste pasager in practica, fiind mai mult

teoretica.

Fig.3 Reprezentarea grafica a nevoii de

fond de rulment

Analiza dinamica a riscului de faliment:

Bilantul functional nu permite analizarea evolutiei

utilizarilor si resurselor, recurgandu-se la tabloul de finantare. Acesta contribuie la:

- Explicarea

variatiei patrimoniului in cursul exercitiului;

- Explicarea trecerii de la echilibrul initial

la unul final;

- Punerea in evidenta

a fluxurilor de datorii si a rambursarii lor;

- Evidentierea

autofinantarii;

- Justificarea nivelului trezoreriei;

- Explicarea strategiei de crestere

adoptata de intreprindere;

- Fundamentarea gestiunii previzionale;

- Aprecierea riscului

financiar si de faliment.

Rata de acoperire a necesarului de fond de

rulment (rfNFR) din fondul de rulment se calculeaza ca raport intre fondul de rulment

net si necesarul de fond de rulment.

rfNFR =

rfNFR =

14.583 / 14.363 = 1.01 %

rfNFR (2009 ) = 38.130 / 37.920 = 1 %

Diferenta dintre EBE

( ca expresie a excedentului de venituri din exploatare incasabile

fata de

cheltuielile din exploatare platibile ) si variatia NFR ( generata

de veniturile din exploatare neincasate

si cheltuielile din exploatare neplatite ) reprezinta trezoreria

reala degajata de exploatare in cursul unui

exercitiu, cunoscuta sub denumirea de excedent de trezorerie din

exploatare ( ETE ) . ETE este utilizat pentru a evalua pierderile reale din

exploatare si se calculeaza dupa relatia:

∆ NFR = NFR ( 2009) - NFR ( 2008 )

∆ NFR =

ETE este utilizat pentru

a evalua pierderile reale din exploatare si se calculeaza dupa

relatia:

In mod normal ETE este pozitiv. Daca intreprinderea nu degaja

trezorerie pozitiva, ea se va afla intr-o

situatie dificila, si anume, in imposibilitatea de a achita

cheltuielile financiare si / sau impozitele. Acest

indicator, este dupa parerea mai multor analisti financiari "un

indicator sensibil de criza financiara",

deoarece el permite efectuarea unui diagnostic al dificultatilor

intreprinderii, furnizand o masura a

capacitatii reale de rambursare a intreprinderii si a

rentabilitatii sale, inainte de inregistrarea

CAF ( 2008 ) = 19.155 - 552 - 3.453 = 15.150

CAF ( 2009 ) = 26.900 - 0 - 4.477 = 22.423

EBE = excedentul brut al exploatarii

EBE = CA - cheltuieli de exploatare

EBE ( 2008 ) = 55.784 - 36.629 = 19.155

EBE ( 2009 ) = 69.565 - 42.665 = 26.900

CA = cifra de afaceri

Capacitatea de autofinantare

reflecta potentialul financiar de crestere economica a

intreprinderii, respectiv sursa interna de finantare generala de

activitatea indsutriala si comerciala a acesteia destinata

sa asigure.

finantarea

unor nevoi ale gestiunii curente;

cresterea fondului de rulment;

finantarea totala sau partiala a

noilor investitii;

rambursarea imprumuturilor contractate;

remunerarea capitalurilor investite.

In

esenta capacitatea de autofinantare reprezinta un indicator

care exprima independenta financiara a intreprinderii,

reflectand un flux de disponibilitati potential sau real. Marimea sa depinde, pe de o parte, de

rentabilitatea intreprinderii, iar pe de alta parte, de politica de

investitii a intreprinderii si de metodele de amortizare a activelor

imobilizate.

Autofinantarea constituie o

sursa interna destinata acoperirii nevoilor de finantare

ale exercitiului viitor, expresie a bogatiei create de intreprindere. Ea

este deterinata de cresterea surselor obtinute din propria

activitate a intreprinderii si care vor ramane in mod permanent la

dispozitia acesteia pentru finantarea activitatii viitoare.

Concluzii si propuneri

Din

analiza efectuata asupra situatiei financiar-patrimoniale reiese

faptul ca societatea comerciala se afla in stare de echilibru

financiar, toate ratele de structura ale pasivului si activului

incadrandu-se in intervale favorabile.

Fondul de rulment privit in ansamblu are o evolutie

crescatoare pe intreaga perioada analizata, ceea ce permite

firmei sa-si acopere intreaga finantare a activelor

circulante, dispunand chiar si de un fond de rulment. Acest lucru

determina existenta unei trezorerii pozitive.

Dispunand de o trezorerie pozitiva, S.C

SMP STRUCTURAL FUNDS & BUSSINES CONSULTING S.R.L. isi poate

finanta necesarul de fond de rulment

Din analiza riscului rezulta date

care conduc la concluzia ca firma supusa analizei nu

prezinta risc economic.

Din punct de vedere al lichiditatii

firma analizata ar putea intampina greutati in

situatia in care ar trebui sa achite datoriile pe termen scurt intr-o

perioada relativ mica.

Folosind metoda scorurilor pentru a

analiza riscul de faliment se observa ca firma se inscrie

in zona cu risc mediu de faliment

In urma analizei efectuate, rezulta

ca firma desfasoara o activitate profitabila

avand o situatie stabila pe piata economica

Viziunea de viitor a firmei o reprezinta atragerea de noi

clientii si extinderea activitatii de consultanta

pe mai multe sectoare,ajutand astfel la cresterea cifrei de afaceri.Prin

oferirea de contracte avantajoase,firma doreste sa combata

concurenta si sa devina o firma cu un mare

interes national pe piata afacerilor.

BIBLIOGRAFIE

- I. Morosan, Analiza informatiilor contabile

armonizate, Editura Fd Rom de Maine, 2008.

- D.

Margulescu si colectivul, Analiza economico - financiara a

societatilor comerciale, Sup la Rev Tribuna economica,

Bucuresti, 1994

- M. Niculescu,

Analiza economico-financiara, Bucuresti, 1993

- M.

Niculescu, Metode de analiza a riscului, Revista Finante,

Credit, Contabilitate, 1992

- D. M.

Paraschivescu, W. Pavaloaia, Modele de contabilitate si analiza

financiara, Editura Neuron, Focsani, 1994

- G. Suciu,

Gestiunea financiara

a intreprinderii, Editura Infomarket, Brasov, 2009

- G.

Vintila, Gestiunea financiara a intreprinderii, Bucuresti,

1995

- G.

Vintila, Gestiunea financiara a intreprinderii, Bucuretti,

2000

- www.contab - audit. ro